THUẾ MUA BÁN NHÀ ĐẤT: CÁCH TÍNH THUẾ VÀ CÁC TRƯỜNG HỢP MIỄN GIẢM THUẾ

Mua bán nhà đất là một giao dịch lớn và cần nhiều sự chuẩn bị, như việc hiểu rõ về thủ tục, các loại thuế, phí phải nộp,..Thuế mua bán nhà đất là một trong các khoản chi phí bắt buộc, có ảnh hưởng trực tiếp đến ngân sách của người mua và người bán. Vậy làm sao để tính toán chính xác mức thuế phải nộp? Có trường hợp nào được miễn giảm thuế? Hãy cùng NIK EDU tìm hiểu trong bài viết dưới đây.

1. Giới thiệu chung về thuế mua bán nhà đất

1.1. Thuế mua bán nhà đất là gì?

Thuế mua bán nhà đất là khoản thu mà người mua và người bán phải đóng khi chuyển nhượng bất động sản. Đây là một phần chi phí bắt buộc, đóng góp vào ngân sách nhà nước. Trong quá trình mua bán, một số loại thuế, phí cần lưu ý gồm:

- Thuế thu nhập cá nhân: Người bán phải nộp, trừ trường hợp đặc biệt.

- Lệ phí trước bạ: Áp dụng cho người mua, tính trên giá trị tài sản.

- Phí công chứng, thẩm định hồ sơ, và phí cấp sổ đỏ: Các phí liên quan đến xác thực và thủ tục hành chính.

Lưu ý quan trọng:

- Mức thuế mua bán nhà đất có thể thay đổi theo quy định của pháp luật tại thời điểm thực hiện giao dịch.

- Tùy vào từng loại thuế mà người mua hoặc người bán sẽ là đối tượng nộp thuế.

- Cần nộp thuế đúng hạn để tránh các phát sinh chi phí phạt.

>>> Xem thêm: Cách tính thuế nhà đất khi làm sổ đỏ

1.2. Các loại thuế và phí khi mua bán nhà đất

1.2.1. Thuế trước bạ

Thuế trước bạ là số tiền mà chủ sở hữu tài sản phải trả khi đăng ký quyền sử dụng đất. Theo quy định trong Điều 7 Nghị định 45/2015/NĐ-CP của Chính Phủ, mức thuế trước bạ với đất được tính theo cách sau:

Thuế trước bạ = Giá đất x Diện tích đất x 0.5%

Ở đây, 0.5% là tỷ lệ phí được Nhà nước quy định, diện tích đất được tính bằng mét vuông trong khi giá đất được xác định dựa trên bảng giá do Ủy ban nhân dân tỉnh nơi có đất ban hành.

Ví dụ, nếu bạn mua mảnh đất thổ cư trên đường X với diện tích 70m2, giá đất là 2 triệu VNĐ/m2 thì phí trước thuế cần trả sẽ là: 0,5% x 70 x 2.000.000 = 700.000 VNĐ.

Hồ sơ đăng ký thuế trước bạ được nộp tại cơ quan tiếp nhận hồ sơ để giải quyết thủ tục cấp sổ đỏ, sổ hồng. Người nộp thuế trước bạ thực hiện thanh toán vào ngân sách Nhà nước trong vòng 30 ngày tính từ ngày ký thông báo thuế trước bạ do Cơ quan Thuế gửi.

1.2.2. Thuế thu nhập cá nhân

Theo quy định hiện hành, người bán đất phải chịu trách nhiệm đóng thuế thu nhập cá nhân. Tuy nhiên, pháp luật không cấm việc hai bên thỏa thuận với nhau.

Trong trường hợp được đồng ý, người mua đất có thể là người chịu trách nhiệm nộp thuế. Mức thuế cần nộp được quy định tại Điều 17 của Thông tư 92/2015/TT-BTC khi chuyển nhượng nhà, đất và được tính như sau:

Thuế thu nhập cá nhân = Giá chuyển nhượng x 2%

Trong đó, giá chuyển nhượng (hay giá mua bán) là số tiền mà hai bên thỏa thuận và được ghi chép trong hợp đồng chuyển nhượng.

Ví dụ, nếu bạn mua một mảnh đất với giá trị tài sản trong hợp đồng là 700 triệu đồng, thì số tiền thuế thu nhập cá nhân cần nộp sẽ là: 700.000.000 x 2% = 14.000.000 VNĐ.

1.2.3. Các chi phí khác

Ngoài những chi phí đã nêu, còn có một số chi phí phát sinh liên quan đến việc chuyển nhượng quyền sử dụng đất như:

- Phí công chứng lập hợp đồng chuyển nhượng (tính theo mức giá niêm yết tại các văn phòng công chứng)

- Phí thẩm định cấp quyền sử dụng đất (tương đương 0,15% giá trị của giao dịch chuyển nhượng)

- Phí cấp mới giấy chứng nhận quyền sử dụng đất

- Phí đo vẽ lại diện tích thửa đất,…

>>> Xem thêm: Thủ tục sang tên giấy chứng nhận quyền sử dụng đất

2. Các công thức tính thuế mua bán nhà đất

Ngoài việc hiểu rõ khái niệm, các loại thuế mua bán nhà đất là gì. Bạn cũng cần biết rõ các công thức tính thuế chính xác nhất theo quy định của pháp luật hiện hành như sau:

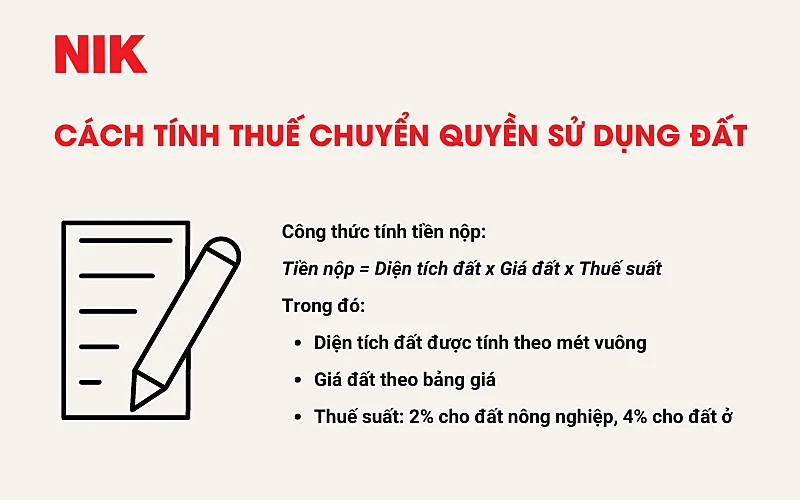

2.1. Cách tính thuế chuyển quyền sử dụng đất

Sau khi Luật thuế thu nhập cá nhân năm 2007 có hiệu lực từ ngày 01/01/2009, thuế chuyển quyền sử dụng đất đã bị loại bỏ.

Công thức tính tiền nộp thuế chuyển quyền sử dụng đất:

Tiền nộp = Diện tích đất x Giá đất x Thuế suất

Trong đó:

- Diện tích đất được tính theo mét vuông

- Giá đất theo bảng giá

- Thuế suất: 2% cho đất nông nghiệp, 4% cho đất ở

2.2. Cách tính lệ phí trước bạ mua bán nhà đất

Lệ phí trước bạ nhà đất là một thuật ngữ thường gặp khi tìm hiểu về các loại phí liên quan đến việc mua bán nhà đất, xe ô tô, xe máy,…Đây là khoản phí mà người mua hoặc người bán phải nộp cho cơ quan nhà nước khi họ thực hiện các dịch vụ công và quản lý nhà nước, được quy định rõ trong Luật Phí và Lệ phí năm 2015. Cụ thể, Điều 3 của Luật này định nghĩa:

“Lệ phí là khoản tiền cố định mà các tổ chức, cá nhân phải nộp khi được cơ quan nhà nước cung cấp dịch vụ công liên quan đến quản lý nhà nước, theo danh mục được ban hành kèm theo Luật này.”

Như vậy, thuế trước bạ mua bán nhà đất là khoản phí mà bên mua hoặc bên bán phải nộp để cơ quan nhà nước hỗ trợ và thực hiện các thủ tục cấp phép liên quan đến giao dịch.

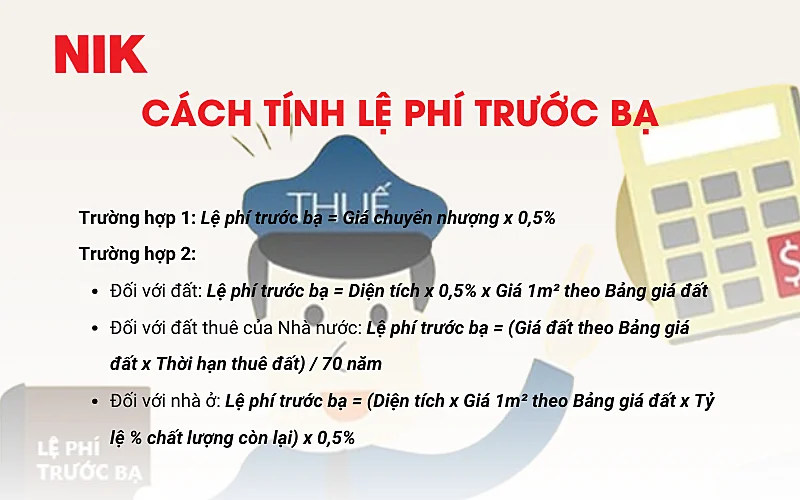

Có hai trường hợp chính và bốn công thức tính thuế trước bạ mua bán nhà đất mà bạn cần biết:

Trường hợp 1: Khi giá chuyển nhượng trong hợp đồng cao hơn giá nhà, đất do Ủy ban nhân dân (UBND) cấp tỉnh quy định

Trong trường hợp này, lệ phí trước bạ được tính theo công thức:

Lệ phí trước bạ = Giá chuyển nhượng x 0,5%

Giá chuyển nhượng là giá thỏa thuận giữa các bên và được ghi trong hợp đồng theo quy định tại khoản 1 Điều 1 Nghị định 20/2019/NĐ-CP (sửa đổi, bổ sung Nghị định 140/2016/NĐ-CP).

Trường hợp 2: Khi giá chuyển nhượng bằng hoặc thấp hơn giá nhà, đất do UBND cấp tỉnh quy định, hoặc trong trường hợp tặng cho, thừa kế, hoặc xin cấp Giấy chứng nhận quyền sở hữu lần đầu

Trong trường hợp này, có ba công thức khác nhau dựa trên loại tài sản là đất, nhà ở, hoặc đất thuê:

Đối với đất:

Lệ phí trước bạ = Diện tích x 0,5% x Giá 1m² theo Bảng giá đất

Đối với đất thuê của Nhà nước:

Lệ phí trước bạ = (Giá đất theo Bảng giá đất x Thời hạn thuê đất) / 70 năm

Áp dụng cho trường hợp thuê đất của Nhà nước và trả tiền thuê một lần cho nhiều năm. Nếu thời hạn thuê ngắn hơn 70 năm, mức phí sẽ được điều chỉnh dựa trên thời hạn thuê.

Đối với nhà ở:

Lệ phí trước bạ = (Diện tích x Giá 1m² theo Bảng giá đất x Tỷ lệ % chất lượng còn lại) x 0,5%

Lưu ý:

- Giá tính lệ phí trước bạ và tỷ lệ % chất lượng còn lại được UBND cấp tỉnh quy định.

- Đối với nhà mua qua đấu giá, lệ phí trước bạ sẽ được tính dựa trên giá trúng thầu ghi trong hóa đơn.

- Nếu nhà thuộc sở hữu Nhà nước và được bán cho người dân, lệ phí trước bạ sẽ dựa trên giá thực tế ghi trong hóa đơn, theo quyết định của UBND cấp tỉnh.

2.3. Cách tính thuế thu nhập cá nhân mua bán nhà đất

Theo quy định tại Luật Thuế thu nhập cá nhân sửa đổi năm 2012, khoản 1, Điều 1, đối tượng phải nộp thuế thu nhập cá nhân khi thực hiện giao dịch mua bán nhà đất là những người có thu nhập từ việc chuyển nhượng quyền sở hữu hoặc quyền sử dụng nhà ở và bất động sản.

Trách nhiệm kê khai và nộp thuế thu nhập cá nhân thường thuộc về bên bán, tức người có thu nhập từ việc chuyển nhượng bất động sản. Tuy nhiên, việc ai nộp thuế có thể linh hoạt theo thỏa thuận giữa người bán và người mua, không nhất thiết chỉ một bên phải chịu khoản thuế này.

Khi tính thuế thu nhập cá nhân cho giao dịch chuyển nhượng nhà đất, Pháp luật quy định: “Từ ngày 01/01/2015, mức thuế suất áp dụng là 2% trên giá trị chuyển nhượng, thay thế cho cách tính thuế trước đó” (theo Điều c, Tiểu mục 1.1, Mục 1 của Công văn số 17526/BTC-TCT về Triển khai Luật Thuế sửa đổi, bổ sung).”

Công thức tính thuế thu nhập cá nhân:

Thuế thu nhập cá nhân = Giá chuyển nhượng x 2%

Lưu ý:

- Giá chuyển nhượng, hay giá mua bán, là số tiền được ghi trong hợp đồng chuyển nhượng, dựa trên thỏa thuận giữa hai bên.

- Mức thuế 2% này áp dụng chung cho cả việc chuyển quyền sử dụng đất ở và đất nông nghiệp (trước đây, đất ở bị áp thuế 4%, đất nông nghiệp là 2%).

- Nếu giá chuyển nhượng trong hợp đồng thấp hơn giá do Nhà nước quy định trong Bảng giá đất, thuế sẽ được tính dựa trên giá của Nhà nước. Trong trường hợp không có giá ghi trong hợp đồng, cũng sẽ áp dụng cách tính tương tự.

2.4. Cách tính các chi phí khác

Dưới đây là bảng tổng hợp thông tin về các chi phí liên quan đến giao dịch mua bán nhà đất:

| Loại phí | Mô tả chi phí | Số tiền | Quy định |

| Phí công chứng | Phí phụ thuộc vào diện tích và giá trị giấy chứng nhận quyền sử dụng đất và tài sản gắn liền trên đất. | Tùy diện tích, khung giá nhà nước quy định | Khung giá do UBND tỉnh/thành phố ban hành hàng năm |

| Phí đo đạc địa chính | Phí đo đất để làm sổ đỏ, có thể do đơn vị tư nhân thực hiện. | Từ 1 triệu đến 2 triệu đồng/hồ sơ | Tùy vào đơn vị đo đạc |

| Lệ phí đăng ký thay đổi diện tích | Phí đăng ký khi có thay đổi diện tích đất. | Dưới 1 triệu đồng | Do UBND tỉnh/thành phố quy định |

| Lệ phí cấp và đổi sổ mới | Phí khi xin cấp hoặc đổi sổ đỏ mới. | Tùy quy định địa phương | Do UBND tỉnh/thành phố quy định |

| Chi phí thẩm định hồ sơ | Phí thẩm định tài liệu và thông tin liên quan đến hồ sơ xin cấp giấy chứng nhận quyền sử dụng đất. | Tùy trường hợp | Tuân theo quy định pháp lý hiện hành |

| Phí công chứng hợp đồng, giao dịch | Phí cho việc công chứng hợp đồng mua bán, giao dịch bất động sản. | Tùy loại hợp đồng/giao dịch | Theo Điều 3 Khoản 1 Thông tư 62/2013/TTLT-BTC-BTP |

| Phí đo vẽ lại thửa đất | Phí cho việc kiểm tra và vẽ lại thửa đất để đảm bảo độ chính xác. | Tùy trường hợp | Do cá nhân/tổ chức yêu cầu đo vẽ lại |

3. Lưu ý quan trọng khi thực hiện mua bán nhà đất

Bên cạnh thuế mua bán nhà đất, có một số lưu ý quan trọng khác mà người mua cần nắm vững như sau:

- Xác minh thông tin của bên bán để đảm bảo quyền lợi hợp pháp, tránh rủi ro bị lừa dối trong quá trình giao dịch.

- Người mua cần kiểm tra kỹ lưỡng tính hợp pháp của bất động sản, đảm bảo rằng tài sản không vướng tranh chấp và có đầy đủ giấy tờ pháp lý như sổ đỏ.

- Kiểm tra xem bất động sản có nằm trong diện quy hoạch hay không, thông tin này có thể được xác minh qua cơ quan chức năng địa phương để tránh các vấn đề phát sinh sau này.

- Khi thực hiện đặt cọc, nên có văn bản đặt cọc được công chứng nhằm đảm bảo tính minh bạch và quyền lợi của cả hai bên.

- Toàn bộ giao dịch mua bán phải được lập hợp đồng và công chứng.

- Việc thanh toán qua ngân hàng là lựa chọn tốt để giảm thiểu rủi ro về tiền mặt.

- Tránh sử dụng ngoại tệ nhằm hạn chế những hậu quả pháp lý nếu hợp đồng bị vô hiệu hóa.

Để hiểu rõ hơn, các bạn hãy tham khảo các ví dụ và dẫn chứng thực tế trong video sau:

4. Giải đáp các câu hỏi liên quan đến thuế mua bán nhà đất

4.1. Trường hợp nào được miễn, giảm thuế mua bán nhà đất?

Có hai đối tượng được miễn thuế thu nhập cá nhân bao gồm:

4.1.1 Người sở hữu duy nhất một nhà ở hoặc một thửa đất

Theo quy định tại Khoản 2 Điều 4 của Luật Thuế thu nhập cá nhân 2007 và Khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, cá nhân khi chuyển nhượng bất động sản sẽ được miễn thuế thu nhập cá nhân (TNCN) nếu chỉ sở hữu duy nhất một nhà ở hoặc quyền sử dụng một lô đất.

Tuy nhiên, để được hưởng quyền miễn thuế mua bán nhà đất này, cá nhân phải đáp ứng ba điều kiện sau:

- Tại thời điểm chuyển nhượng, cá nhân chỉ được sở hữu một nhà ở hoặc quyền sử dụng một lô đất duy nhất. Trong trường hợp vợ chồng cùng sở hữu chung một nhà ở hoặc lô đất và đây là tài sản duy nhất của cả hai, nhưng nếu một trong hai người sở hữu riêng một nhà ở hoặc lô đất khác, thì khi chuyển nhượng tài sản chung, người không có nhà/đất riêng sẽ được miễn thuế.

- Cá nhân phải sở hữu nhà hoặc đất trong ít nhất 183 ngày tính từ ngày chuyển nhượng. Ngày bắt đầu tính thời gian sở hữu là ngày cấp sổ đỏ hoặc sổ hồng.

- Cá nhân chỉ được miễn thuế khi chuyển nhượng toàn bộ đất ở, nhà ở.

Lưu ý, bạn cần phải kê khai thông tin này cho cơ quan có thẩm quyền và chịu trách nhiệm với những gì đã kê khai. Trong trường hợp phát hiện thông tin kê khai không chính xác, bạn không sẽ được miễn thuế và có thể bị xử lý theo quy định của pháp luật.

4.1.2. Người có quan hệ nuôi dưỡng, hôn nhân, huyết thống thực hiện giao dịch

Theo Khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, việc chuyển nhượng bất động sản giữa các thành viên trong gia đình được miễn thuế thu nhập cá nhân. Để hưởng ưu đãi này, hồ sơ cần nộp sẽ thay đổi tùy theo từng mối quan hệ:

- Chuyển nhượng giữa vợ và chồng: Cần nộp bản sao sổ hộ khẩu hoặc giấy chứng nhận kết hôn. Trong trường hợp chuyển nhượng do ly hôn hoặc tái hôn, phải cung cấp thêm quyết định ly hôn hoặc tái hôn để chứng minh quyền sở hữu hoặc phân chia tài sản.

- Chuyển nhượng giữa cha mẹ đẻ và con đẻ: Yêu cầu bản sao sổ hộ khẩu hoặc giấy khai sinh. Nếu là con riêng, cần nộp thêm bản sao quyết định công nhận cha, mẹ, con của cơ quan có thẩm quyền. Nếu là con nuôi, hồ sơ phải bao gồm bản sao sổ hộ khẩu và quyết định công nhận con nuôi của cơ quan chức năng.

- Chuyển nhượng giữa ông bà nội, ngoại với cháu nội, ngoại: Hồ sơ phải có bản sao giấy khai sinh của cháu nội, cháu ngoại và bản sao sổ hộ khẩu, trong đó ghi rõ quan hệ gia đình giữa ông bà và cháu.

- Chuyển nhượng giữa anh, chị, em ruột: Cần nộp bản sao sổ hộ khẩu hoặc giấy khai sinh của các bên, cùng với các giấy tờ chứng minh quan hệ huyết thống.

- Chuyển nhượng giữa bố mẹ chồng với con dâu hoặc bố mẹ vợ với con rể: Hồ sơ phải có bản sao sổ hộ khẩu ghi rõ quan hệ giữa các bên hoặc bản sao giấy chứng nhận kết hôn của vợ chồng để xác minh mối quan hệ.

Thời điểm khai báo và nộp thuế thu nhập cá nhân:

- Trong trường hợp người bán chịu thuế, hồ sơ khai thuế cần nộp trước ngày thứ 10 kể từ thời điểm hợp đồng chuyển nhượng bất động sản có hiệu lực.

- Trong trường hợp người mua chịu thuế, hồ sơ khai thuế cần nộp trước hoặc chậm nhất là thời điểm thực hiện thủ tục đăng ký quyền sở hữu bất động sản.

- Thời điểm nộp thuế sẽ được cơ quan thuế thông báo trên tờ thông báo nộp thuế.

4.2. Thời gian nộp lệ phí trước bạ là khi nào?

Thời gian nộp lệ phí trước bạ đối với tổ chức và cá nhân sở hữu tài sản thuộc diện chịu lệ phí trước bạ là khi họ thực hiện đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan nhà nước có thẩm quyền, trừ những trường hợp được miễn lệ phí.

Cụ thể, người sử dụng đất cần hoàn tất việc nộp lệ phí trước bạ trước khi tiến hành đăng ký quyền sở hữu hoặc quyền sử dụng bất động sản. Đồng thời, để được cấp hoặc chuyển nhượng sổ đỏ chính chủ, người dân cũng bắt buộc phải thanh toán lệ phí trước bạ.

4.3. Trường hợp nào không phải đóng lệ phí trước bạ?

- Nhà đất có thể được chuyển nhượng ủy quyền cho các thành viên trong gia đình như: vợ – chồng, cha mẹ – con cháu, anh chị em, ông bà – con cháu.

- Nhà đất thuộc diện đền bù hoặc được mua bằng tiền đền bù.

- Thực hiện thủ tục làm sổ đỏ chính chủ lần đầu.

5. Tổng kết

Tóm lại, việc nộp thuế mua bán nhà đất là bước thiết yếu trong quá trình đăng ký quyền sở hữu tài sản. Điều này không chỉ bảo đảm tính hợp pháp của giao dịch mà còn giúp người sử dụng đất xác nhận quyền sở hữu. Để tránh rủi ro pháp lý và bảo vệ quyền lợi cá nhân, người dân cần nộp thuế đầy đủ và đúng thời hạn hoặc tham khảo ý kiến của các chuyên gia cho từng trường hợp. Tham gia ngay khoá học Trí tuệ đầu tư 6.0 miễn phí hoàn toàn trong vòng 3 ngày để biết thêm chi tiết!